【商业与法治舆情观察室 http://www.blaw.org.cn 快讯】:(和讯网)

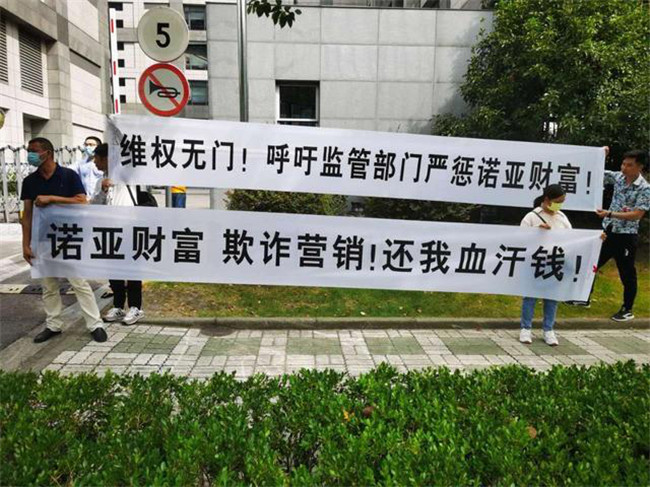

诺亚财富旗下子公司销售的一款“创世安霖二号私募投资基金”再次违约,在诺亚方面提出的解决方案不被认可的情况下,数十名投资人与8 月26日前往上海证监局维权,请求监管部门严查该项目;监管方面回应投资人称,将于60天内回复。

对此,诺亚财富方面回应称,由于经济整体下行,引发了相关投资产品发生风险事项导致投资人投资受损,公司充分理解投资人的心情并将尽力推进处置,并保持与投资人必要的沟通。

针对投资人认为,诺亚财富在销售期间一直表示该项目是一款低风险的固定收益类产品,诺亚财富则认为,投资人应依据契约型基金合同精神合法合规处理后续事项,公司无法支持不合理的刚兑诉求。

此外,诺亚财富还表示,由于产品涉及的底层投资已进入重整阶段,基金管理人正在积极推进相关工作,但部分信息目前暂时无法向投资人进行披露,以避免对重整进程可能造成的负面影响,损及投资人最终权益。

信息披露存疑,投资人恐血本无归

时间回溯到2017年。当时信邦制药公告称,公司实控人将出售其所持有信邦制药的全部股份给誉衡药业实控人朱吉满,交易总价约30亿元。朱吉满是黑龙江的前首富,他在医疗领域大肆并购,据不完全统计,誉衡药业自2010年上市以来,涉及收购资产20多项,累计涉及并购金额130亿元左右。

收购信邦制药朱吉满只拿了8亿,渤海银行、诺亚财富和磐晟共出资38.6亿元。值得一提的是,这起并购的费用是30亿元左右,剩下的资金去向则未卜。

随后,几家机构成立了一只并购基金,总规模是46.6亿,其中渤海银行出资30.6亿,该笔资金为优先级;其中中间级为8亿元,创世安霖基金二号出资5亿元,北京磐晟投资管理有限公司磐晟磐瀚投资基金一号出资3亿元;劣后级是誉衡集团指定方出资8亿;并购基金通过信托通道成立了单一信托计划,才将这笔钱打给了哈尔滨誉衡集团。

誉衡集团通过该产品募资完成后顺利收购信邦制药21%股权,再将募资等值上市公司股权质押给私募。

据一些投资人表示,基金仅完成了两次利息兑付后,便出现问题了。2018年初,朱吉满陷入债务危机的新闻便不时传出,显然朱吉满的杠杆游戏玩不成了,2018年誉衡药业三次遭遇质押强制平仓;2019年,誉衡药业股权已三次司法拍卖成交。另外一家信邦制药股票的价格也从2017年质押时的9元多下跌到了2020年的4元多。

目前,基金回购义务人誉衡集团因资不抵债已经被申请破产重整,丧失了回购的能力,并购基金也陷入无限期逾期的状态。在2017年底,诺亚财富公司就发现情况不对劲,于是做了增信措施,又增加了1亿多股誉衡药业的股票作为担保,但仍于事无补。

目前来看,质押股票当前市值约25亿左右,远低于并购基金总额,连优先资金都不能覆盖,更别说中间级了,诺亚财富的投资人很大程度上将血本无归。诺亚方面曾要求投资人给予更多时间,等待股价上涨,或者等待誉衡集团引入战略投资人。

投资人对此并不认同,同时质疑诺言财富在信息披露上也存在问题。在销售时期,诺亚财富一直表示这是一款低风险的固定收益类产品,今年3月,投资人才被告知这是一款高风险的股权并购基金。诺亚财富将该产品移出了类固收类别,并在后台更改了该款基金的名称和产品信息。

走投无路的投资人只好在证监会门口拉条幅维权。现在看来,除了等待投资人似乎也不能再做什么,等监管的回复,等股价上涨,等新的战略投资人出现,如果有这么一天的话。

踩雷不断,风控能力频遭质疑

作为一家成立15年,上市10年的财富管理公司,诺亚财富在踩雷方面一直经验独到。

此前,诺亚财富也曾多次踩雷,其中包括万家共赢、永宣基金、乐视网、辉山乳业、承兴国际、天神娱乐、暴风集团、誉衡集团等,这也使其风控能力遭到不少投资者的质疑。

2014年诺亚财富开始销售一款被其形容是“最安全的ABS产品”,这款产品是“万家共赢售房受益权转让项目专项资产管理计划”,仅过了两个月,这款产品就发生融资方恶意挪用8亿资金的恶劣情况。

2017年,辉山乳业资不抵债,陷入风险的债务达百亿元以上,超过70家金融机构被裹挟进这场债务危机,这其中就包括诺亚财富旗下的全资子公司歌斐资产管理有限公司,当中涉及投资资金达5.64亿元。为了追回债务,歌斐资产曾向香港法院申请冻结辉山乳业的资产,但被法院驳回,当投资者和记者询问如何解决辉山债务危机时,诺亚财富和歌斐资产均选择沉默应对。

随后,歌斐资产管理有限公司又踩雷乐视网。该公司与深圳市乐视鑫根并购基金投资管理企业和乐视流媒体(上市公司全资子公司)共同成立了一只股权基金,诺亚财富曾先后发行了7只产品涉及金额达30亿元。

去年7月,诺亚财富表示,旗下上海歌斐资产管理公司踩雷承兴国际控股,涉及总金额34亿元,承兴国际控股实际控制人近期因涉嫌欺诈活动已被中国警方刑事拘留。此次踩雷的系列基金的投资标的,主要是向承兴国际相关方就其与北京京东世纪贸易有限公司之间的应收账款债权提供供应链融资。

京东方面随后回应,承兴国际涉嫌伪造和京东的业务合同对外诈骗,此事与京东无关。同时,歌斐资产从未就合同真实性与京东验证,在合规和风险管控上存在重大缺陷,并希望歌斐正视其管理问题。

出现这些问题的诺亚财富也很难不让人质疑。不过从财报来看,诺亚财富的今年的业绩表现倒还不错。今年上半年,诺亚财富净收入约14.94亿,同比下降15.2%;净利润为5.43亿,同比上涨0.7%。

受新冠疫情影响,诺亚财富减少贷款发放。报告期内,其贷款总额为1亿元人民币,同比下降96.43%;其二季度贷款和其他业务净收入为0.23亿元,同比减少69.3%。

用户增长方面,截至今年6月末,诺亚财富的注册用户数为33.2万,同比增长17.1%;,排除共同基金用户,活跃用户数仅为3367人,同比下降42.8%;在共同基金客户中,交易客户总数为14703人,比今年一季度下降12.6%。

同时,诺亚客户关系经理人数为1196人,同比减少16.2%;核心“精英”关系经理的离职率为1.4%,今年一季度,离职率为1.0%。

虽然在业绩方面取得增长,事实上这是裁员及降薪的结果。据悉,诺亚财富创始人、联合创始人及创始投资人主动提请零薪水,A类以上高管降薪30-40%,同时发出倡议,2月及3月每月5天无薪休假方式与公司一起减轻短期经营现金压力。

风控能力遭质疑,投资者数量减少,多种因素叠加下,诺亚财富想要转型进入标准化资产领域其实并没有那么容易。

作者:王梓旭

原文标题:踩雷不断!诺亚财富5亿私募产品暴雷,再遭投资者维权 文章来源:和讯网